随着互联网金融发展,贷款平台接入央行征信系统已成主流趋势。本文将深入解析征信接口的技术原理、对用户信用评分的影响,以及实际操作中的潜在风险,同时提供避免征信受损的实用建议。全文涵盖接口触发机制、数据安全规范、用户授权流程等核心内容,帮助读者理解如何与贷款平台建立良性互动。

现在市面上的贷款平台,基本都接入了央行征信系统的数据交换接口。这个接口就像个"数据中转站",平台通过API技术向央行征信中心发起查询请求。这里要注意,整个过程必须经过三重验证:

• 平台资质审查(需持有金融牌照或与持牌机构合作)

• 用户电子签名授权(通常以勾选协议形式完成)

• 动态密钥加密传输(采用国密SM4算法)

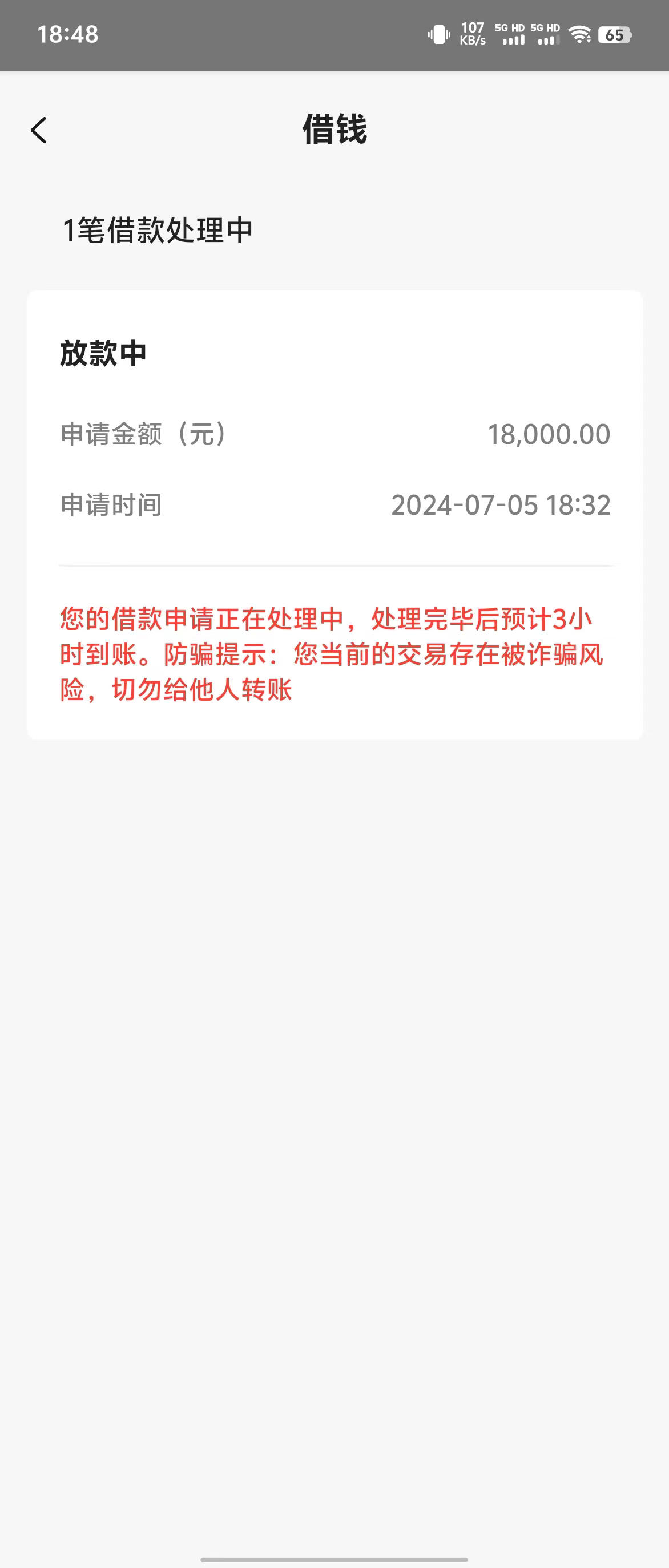

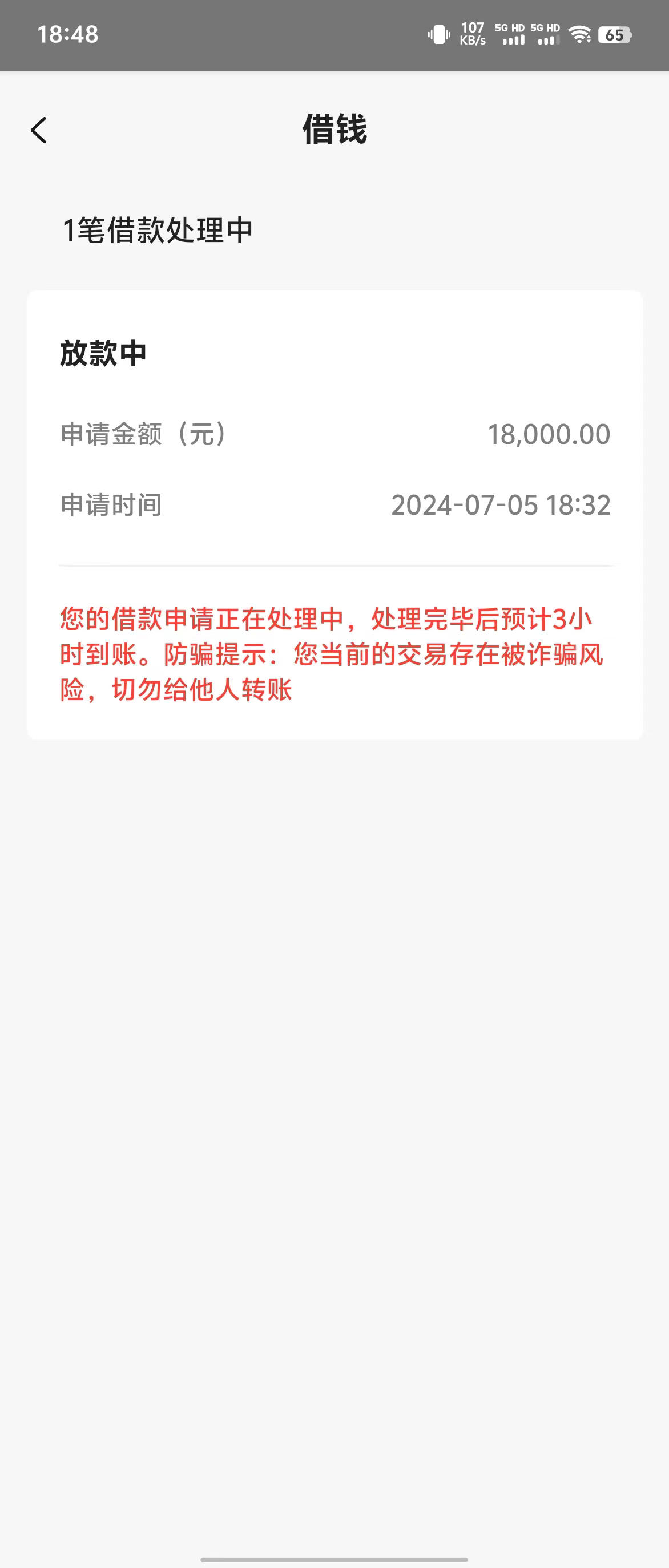

举个例子,当你在某平台申请贷款时,点击"立即申请"后其实就触发了两个动作:先用运营商数据验证手机实名,确认是本人操作;如果进入授信额度测算环节,才会真正调用征信接口。有些平台做得比较隐蔽,在注册环节就要求开放征信查询权限,这点咱们后面会详细说。

很多人不知道,不同业务环节的征信查询,对信用评分的影响天差地别。根据2023年Q2央行数据,贷款审批类查询占比达35%,这类"硬查询"尤其需要注意:

1. 短期频繁查询(比如1个月内超过3次)可能导致综合评分下降5-10分

2. 信贷机构会判定用户存在"资金饥渴症"

3. 影响其他贷款产品的利率和额度审批

这里有个误区要澄清:单纯注册账号不会上征信,但部分平台在注册环节的"信用评估"按钮,实际捆绑了征信查询授权。去年就有用户投诉,某平台在未明确告知的情况下,以"提升额度"为由进行了3次征信查询。

同样是调用征信接口,银行和互金平台的操作差异很大。我整理了份对比表,你们感受下:

| 查询类型 | 传统银行 | 互联网平台 |

|---------------|-----------------|--------------|

| 贷款审批查询 | 纸质授权书+面签 | 电子协议授权 |

| 贷后管理查询 | 季度定期抽查 | 实时动态监控 |

| 数据更新频率 | T+1工作日 | 部分支持T+0 |

特别要提醒的是,某些平台的"额度刷新"功能,本质上属于新的贷款审批查询。去年某头部平台就因此被罚,他们每月自动刷新额度导致用户征信报告出现17条查询记录。

从监管部门披露的案例来看,80%的征信纠纷源于授权环节的违规操作。正规平台必须做到:

• 单独弹窗提示查询用途(不能嵌套在用户协议里)

• 明确展示被查询机构名称(不能仅写"合作方")

• 提供纸质/电子版查询授权书下载

• 查询记录留存时间不少于5年

去年某省银保监局公布的典型案例中,有平台把征信查询授权条款放在《隐私政策》第8章第27条,字体大小只有10px,这显然不符合监管要求。

结合这些年处理过的咨询案例,我总结出三要三不要原则:

【三要】

1. 要定期自查征信报告(每年2次免费机会)

2. 要看清授权书查询事由(贷款审批/贷后管理)

3. 要保留电子授权凭证(截图或邮件存档)

【三不要】

1. 不要同时申请超过3家平台

2. 不要点击"查看提额攻略"等诱导按钮

3. 不要在非工作时间发起申请(容易触发风控)

有个真实案例:某用户凌晨2点申请贷款,系统自动将其划入"高风险时段操作",不仅查询了征信,还同步调用了社保、公积金等8个数据接口。这种多重验证机制,反而增加了征信查询次数。

最后说个冷知识:部分平台的预审批额度其实用了"伪查询"技术,他们通过用户填写的收入、负债等信息,结合行业大数据进行估算,这种不会上征信。但如果你点击"确认申请"才会触发真实查询。下次看到"预估额度5万元"别急着开心,先看看背后有没有藏着查询授权条款。